Hrozí české ekonomice další krize? Víte co je makroobezřetnostní politika a proč ČNB upravuje úrokové sazby na mezibankovním trhu a dochází ke zpřísňování hypoték? Tyto a další zajímavé informace jsem se dozvěděl ze zprávy ČNB, ze které jsem navíc vybral pár zajímavých čísel a grafů, které by se vám mohly hodit. Na závěr jsem si dovolil malou spekulaci nad možným budoucím vývojem realitního a hypotečního trhu.

Tento týden se mi do rukou dostala Zpráva o finanční stabilitě 2017/2018 (celá ke stažení zde), kterou pravidelně vydává Česká národní banka. Nejsem sice makroekonom, ale jsem si jistý, že mnoho čtenářů našeho blogu nebude mít chuť přelouskat 170ti stránkový elaborát. Proto jsem se rozhodl vybrat důležité pasáže, které mi přišly zajímavé vzhledem k tomu, že jsme všichni hodně provázáni s realitním trhem.

Makroobezřetnostní politika

K formálnímu zavedení makroobezřetnostní politiky došlo po globální krizi v roce 2013. Tato politika má přispívat k celkové finanční stabilitě a má minimalizovat systémová rizika. Dokonce v rámci EU se řeší a diskutují různé nástroje, které mají k této stabilitě přispívat. Jejím „vykonavatelem“ je v České republice Česká národní banka, která má péči o finanční stabilitu danou již na základě zákona č. 6/1993 Sb., ve znění pozdějších předpisů.

Nástroje makroobezřetnostní politiky ČNB

Zejména se jedná o nástroje jakými jsou kapitálové rezervy, které ČNB předepisuje úvěrovým institucím a to zejména systémově důležitým bankám. ČNB se v posledních letech věnuje také trhu nemovitostí a na něj navázaném trhu s hypotečními úvěry. Právě zde využívá zejména doporučení pro bankovní domy a také tlačí na změnu legislativy.

ČNB uvádí jako důvod zejména preventivní opatření, která mají zamezit určitým výkyvům a případným „šokům“ na trhu, které by mohly vznikat v důsledku neregulovaného vývoje na trhu.

Prognóza ekonomického růstu ale i růstu úrokových sazeb

Ze zprávy vyplývá, že meziroční růst české ekonomiky byl v roce 2017 celých 4,6% a i pro rok 2018 se očekává růst přesahující 3%. Ekonomice se tedy daří a růst je tažen zejména pozitivním očekáváním růstu příjmů a nízkými úrokovými sazbami na úvěry pro bydlení.

ČNB ale vzhledem k vývoji ekonomiky a inflaci v loňském roce 2x zvýšila úrokové sazby a po třetí v roce 2018 na současných 0,75%. Co je ale důležité tak ČNB očekává tento rok setrvání sazby na této úrovni, ale na přelomu roku 2018 a 2019 očekává další nárůst. To se určitě promítne do úroků u hypotečních úvěrů, i když jak je vidět, tak nárůst zatím nebyl tak vysoký. To je z mého pohledu zapříčiněno vysokou konkurencí a snahou přilákat co nejvíce zájemců o hypoteční úvěry do jednotlivých bank.

ČNB ovšem ve zprávě také uvádí, že díky nízké nezaměstnanosti a zvyšujícím se příjmům, může docházet k iluzi, že bude snadné v budoucnu úvěry splácet. To může vést k vyššímu nepřiměřenému zadlužování. Největší obava je u lidí s nízkými příjmy, kde je zvýšené riziko zejména u rodin s úvěrovou zatížeností přes 40% příjmů.

Růst cen nemovitostí

Ceny nemovitostí rostly v ČR nejvíce z celé EU. Průměrné meziroční tempo růstu cen bytů v jednotlivých čtvrtletích 2017 dosáhlo téměř 16 %. Bohužel je také vidět, že tempo růstu mezd je nižší než růst cen nemovitostí, proto je také bydlení pro mnoho lidí nedostupnější. Jak bývá zvykem, nejhůře je na tom hlavní město, kde je trh ovlivněn i pomalou výstavbou nových bytů, které blokuje zdlouhavá legislativa.

Co je zajímavé, tak modelový přístup ČNB odhaduje, že na konci roku 2017 byly ceny bydlení nadhodnoceny o cca 14%.

Zátěžové testy ČNB

Odolnost domácího finančního systému ověřuje ČNB pomocí zátěžových testů, které by měly ukázat připravenost bank na případné změny na trhu. Výsledky prý dokládají, že bankovní sektor je odolný vůči nepříznivému vývoji. V současnosti disponuje odpovídajícím kapitálovým polštářem, který umožňuje absorbovat poměrně silné negativní šoky.

Doporučení pro poskytovatele hypoték

Úvěry s LTV do 80%

Vzhledem k tomu, že ČNB na konci roku 2017 odhadovala přecenění některých nemovitostí, které byly zastaveny proti hypotečním úvěrům, přistoupila k tzv. doporučením pro poskytovatele úvěrů zajištěných nemovitostmi. Zajímavé je, že i přes doporučení neposkytovat hypoteční úvěry nad 90% LTV (pozn. Loan-To-Value – poměr výše úvěru k hodnotě nemovitosti), banky toto doporučení v prvním pololetí 2017 moc nedodržovaly. Omezit také měly úvěry na úrovni 80-90% LTV do 15% celkového objemu. K dodržování těchto „Doporučení“ se banky přiblížily až ve druhém pololetí, ale přesto úvěry s více jak 90% LTV tvořily 4% celkového objemu úvěrů.

Omezení úvěrů dle příjmu žadatelů

Důvody ČNB pro zpřísnění příjmového hodnocení žadatelů o úvěry jsem raději převzal kompletně ze zprávy, aby nedošlo ke zkreslení. Jsou zde myslím velice logicky a pragmaticky vysvětleny.

Ceny bydlení v ČR mají v posledních letech tendenci růst rychleji než disponibilní příjmy domácností. To se odráží ve zvyšování částek úvěrů nezbytných k pořízení bydlení, a tím i v relativní zadluženosti žadatelů o úvěr. Dlužníci se stávají zranitelnějšími. Zároveň se při současných cenách bydlení zvyšuje pravděpodobnost, že o úvěr budou v rostoucí míře usilovat problematičtější žadatelé s nižší averzí vůči riziku. V případě šoků ve formě nárůstu úrokových sazeb nebo poklesu příjmů by se dlužníci s vyšší zadlužeností či dluhovou službou mohli dostat do problémů se splácením. ČNB proto rozšiřuje Doporučení o stanovení horní hranice pro ukazatele DTI a DSTI.

DTI = debt-to-income = poměr dluhu a ročních čistých příjmů

DSTI = debt service-to-income = poměr všech dluhů a čistých příjmů

Banky měly již v uplynulém roce sledovat tyto ukazatele u hypotečních úvěrů. Bohužel se ukázalo, že i přes snížené LTV doporučované u nových úvěrů (pod 90%), byly u více jak 10% nových úvěrů oba ukazatele překročeny. Proto ČNB přistoupila k rozšíření Doporučení pro bankovní domy.

Nové doporučení tedy zní, neposkytovat úvěry žadatelům kde ukazatel DTI (LTI) překročí hodnotu 9 a DSTI (LSTI) bude více jak 45%. Banky i přes toto doporučení mohou udělat výjimky ne však u více jak 5% úvěrů.

Zajímavé grafy z realitního trhu

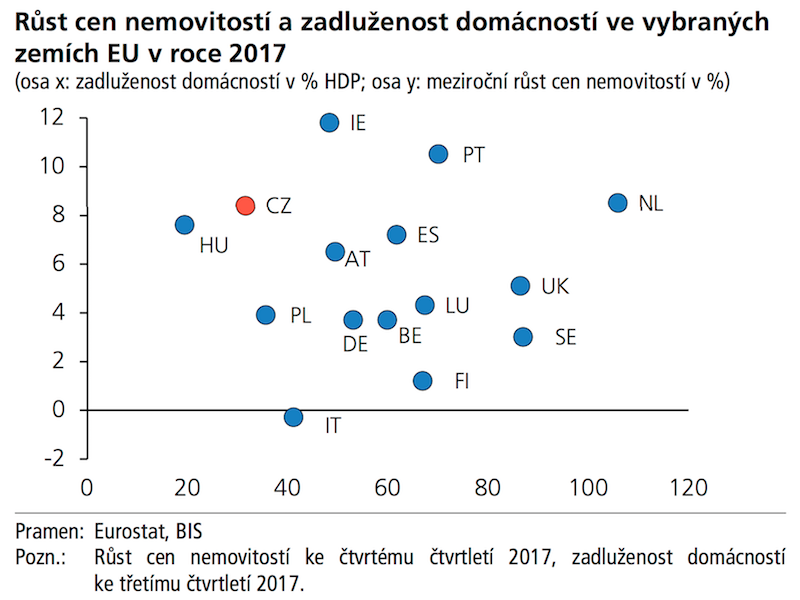

Jako první jsem vybral graf, který ukazuje Růst cen nemovitostí a zadluženost domácností.

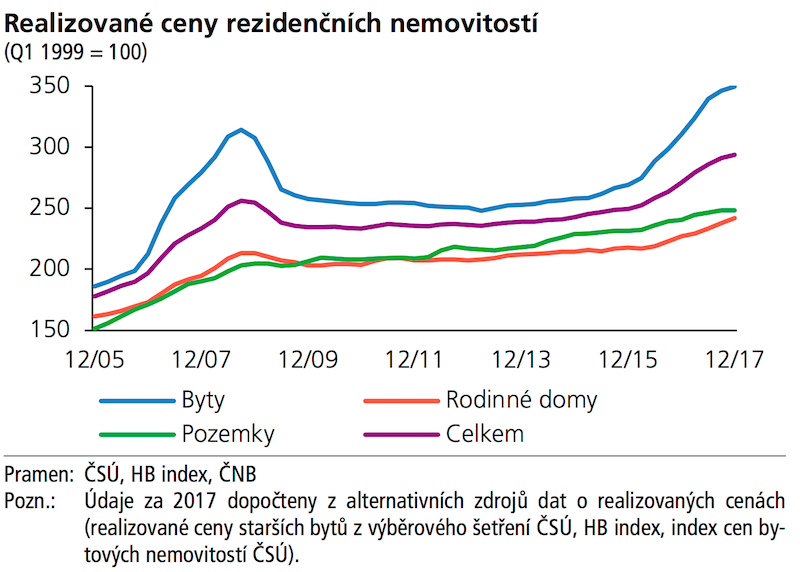

Dalším grafem jsou Realizované ceny rezidenčních nemovitostí. Z grafu je zřejmé, že ceny nemovitostí jsou již výše než v předkrizovém období. Ve čtvrtém čtvrtletí 2017 vzrostly ceny bydlení meziročně o 8,4%.

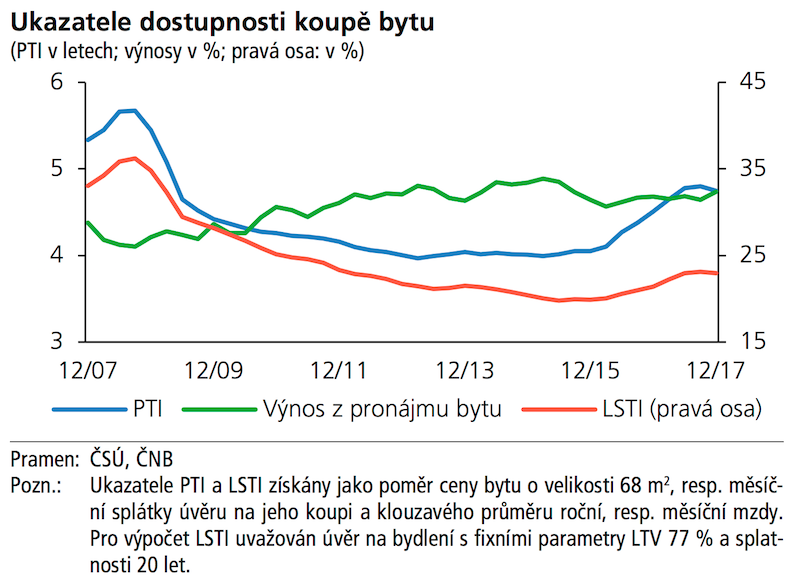

Zajímavé je také sledovat snižování Dostupnosti koupě bytu. ČNB počítá s bytem o velikosti 68 m2, hypotékou se splatností 20 let a průměrným klouzavým měsíčním příjmem. Ke konci roku 2017 došlo k meziročnímu poklesu dostupnosti takového bytu o 5%.

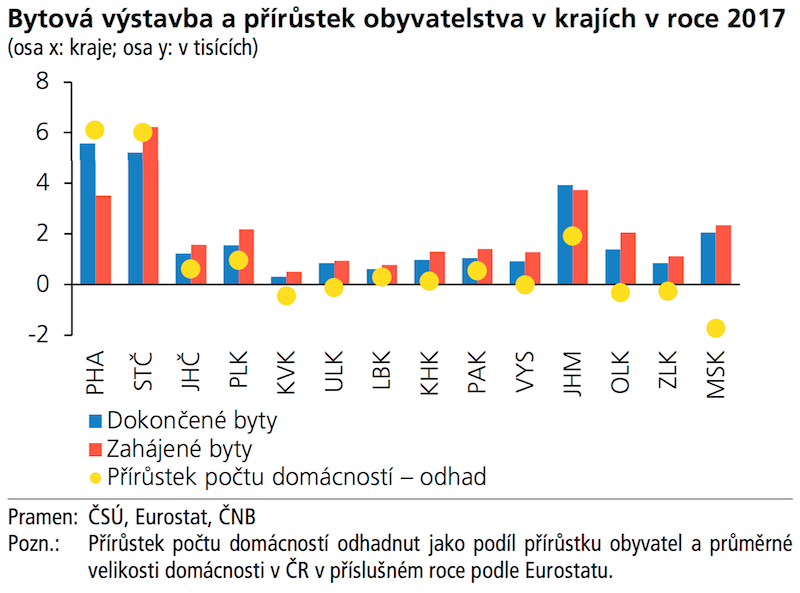

Růst cen nemovitostí vytváří motivaci pro developery k nové výstavbě. Velikost poptávky je také závislá na demografických faktorech tj. kolik lidí se do určité lokality stěhuje kvůli práci apod. Z následujícího grafu je patrné, jak přírůstek počtu obyvatel převyšuje nárůst výstavby nových bytů. To je následkem již zmiňovaných dlouhých lhůt při stavebních řízeních v Praze.

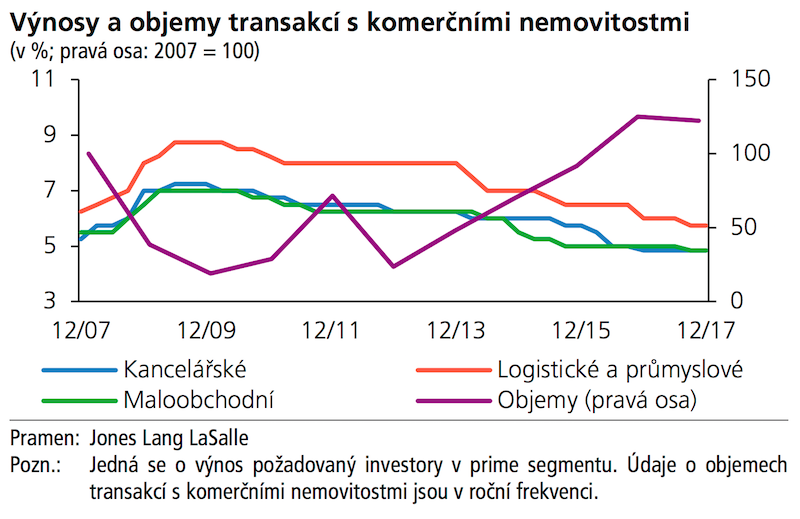

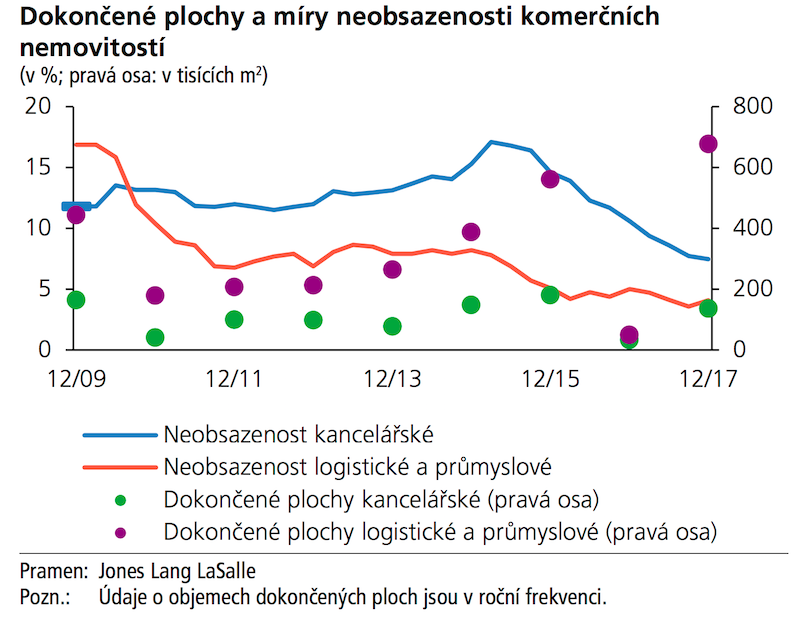

Abychom se nevěnovali jen bydlení, podívejme se i na komerční nemovitosti. Zde převládají optimistická očekávání i přes mírný pokles výnosů kancelářských a komerčních nemovitostí v roce 2017. Ceny komerčních nemovitostí ovšem zaznamenávají růst.

Poslední 2 grafy ukazují jednak výnosy a objemy transakcí s komerčními nemovitostmi a dále pak objem dokončených ploch komerčních nemovitostí a jejich míru neobsazenosti.

Hrozí v ČR další krize?

POZOR: Nechci být zlým prorokem a nechci ani vychvalovat současnou ekonomickou situaci v naší zemi. Nejsem makroekonom a tak tuto pasáž berte jako výzvu k diskuzi. Zajímal by mne i názor každého z vás na možnost krize v naší ekonomice.

Schválně jsem si otevřel i starší Zprávy o finanční stabilitě z let 2007, 2008 a 2009. Snažil jsem se najít ty varovně zdvižené prsty ukazující na blížící se krizi. Nic takového jsem ovšem nenašel. Snažím se chápat i roli ČNB, která má trhy spíše uklidňovat a pomocí nástrojů mírnit případná rizika. Teprve zpráva z roku 2009 ukazuje „padající grafy“ a analyzuje co se vlastně na světových trzích stalo a jak se to promítá i k nám.

Chápu, že dnešní globální svět je tak propojený, že hlavní role ČNB je zajistit finanční stabilitu ČR i pro případ tzv. šoků, které vznikají i mimo náš trh. Hypoteční bublina v USA je toho ukázkou. Je ale český trh na tolik stabilní, aby nemohl vzniknout problém i tady u nás?

Spekulace na závěr

Přesto si dovolím malou spekulaci, která vychází z dění na našem trhu. Domnívám se totiž, že v pravém slova smyslu neexistuje dlouhodobě udržitelná ekonomická stabilita na určité úrovni. Trhy prochází neustálým vývojem a různými tlaky. Buď málo investuje stát a někteří politici se toto snaží změnit, nebo je vysoká nezaměstnanost a dělají se různé pobídky. Jindy mají firmy obrovské množství práce, ale naopak jim chybí zaměstnanci. Někdy firmy potřebují úvěry na financování rozvoje, ale banky nechtějí peníze půjčovat. Všechny podmínky se tak neustále mění, že se vlastně ČNB i stát snaží výkyvy mírnit a dostupnými nástroji jakousi „ideální stabilitu“ nastolovat.

Z toho co nyní vnímám na trhu a co mi částečně potvrzují i zprávy se domnívám, že... ČNB a následně i banky v zájmu rozhýbání ekonomiky začaly před lety snižovat úrokové sazby u hypotečních úvěrů. Protože ekonomika šlape, zaměstnanost klesá, rostou mzdy a prodeje nemovitostí i objemy úvěrů rostou, všichni jsou spokojeni.

Nicméně ze zpráv ČNB je zřejmé, že se nyní centrální banka snaží zastavit nezdravé zadlužování domácností. V roce 2006 bylo průměrné LTV u nemovitostí na bydlení lehce přes 50%. Pak ale banky v honbě za zvyšováním poskytnutých úvěrů (přetlak peněz a úspor v bankách) uvolnily hranice a začaly se poskytovat úvěry i nad 90% LTV. (V době kdy jsem pracoval jako finanční poradce byl běžný úvěr i do 120% LTV např. od Komerční banky.)

Po finanční krizi začala růst nezaměstnanost a důvěra domácností v „lepší zítřky“ začala ochabovat. To zvýšilo nesplácené úvěry z hranice kolem 4% až k 7% a ČNB předpovídala i možný růst až na 10%. Úrokové sazby vyhlašované ČNB postupem času klesly na 0 a není tomu tak dávno, kdy úroková sazba u hypoték atakovala 1,5 % p.a.

Nyní ale ČNB začala sazby zvyšovat a aktuální sazba je na 0,75%. Do hypoték se toto navýšení zatím projevuje jen pozvolna. Pravděpodobně je to velkou konkurencí na trhu s hypotečními úvěry, kde se banky snaží získat maximum klientů. ČNB ale sama avizuje, že na přelomu roku 2018/2019 bude docházet k nárůstu sazeb. Pokud by se úrok dostal na 1-1,5% a sazby hypotečních úvěrů budou muset reagovat, jak tato změna dolehne na domácnosti a zejména na spekulativní nákupy nemovitostí?

Při hypotéce na 3 mil. Kč se splatností na 20 let a úroku 1,8% vychází měsíční splátka 14.894,- Kč. Při navýšení úroku o 1,5% se dostáváme na sazbu 3,3% a anuitní splátka naroste o více jak 2.000,- Kč na 16.940,- Kč. Při 5 mil. úvěru se již bavíme o navýšení splátky ve výši 3.400,- Kč. Budou i takto růst ceny nájemného nebo mzdy zaměstnanců? Vzpomeňme také na to, že více jak 10% současných klientů bank nesplňuje nově nastavené parametry ČNB.

Posledním faktorem, který bych rád zmínil je současný nedostatek kvalitních lidí na pracovním trhu. Jsou vysoké platy a zaměstnáváni jsou i lidé, kteří by za normálních okolností byli bez práce. Firmy tlačí na stát, aby zjednodušil možnost nabírání zaměstnanců ze zahraničí a věřím tomu, že uspějí. Pokud se příliv nové pracovní (a asi i levnější) síly potká s fixacemi hypotečních úvěrů a tím i s růstem úrokových sazeb, může to opět spustit spirálu nesplácených úvěrů a zhoršit stav ekonomiky. Opadne zájem o hypoteční úvěry (to se již děje v návaznosti na nové podmínky ČNB) a může dojít i k poklesu cen nemovitostí....

Co myslíte vy?